오늘 주제는 2008년에 있었던 글로벌 금융위기, 서브프라임 모기지 사태다.

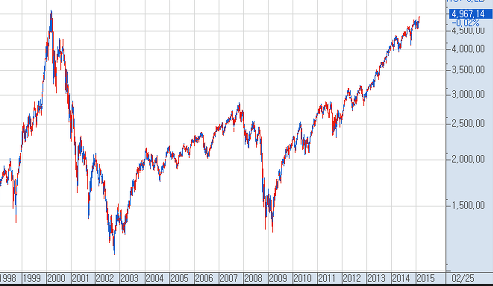

그 배경은 2000년 초반 IT버블 붕괴에서 시작한다.

2000년 초 IT버블이 꺼지면서 세계 경제가 곤두박질친다.

미국도 경기침체를 피할 수 없었다.

게다가 2001년에는 911 테러까지 겹치면서 미국은 더 혼란에 빠진다.

또한 미국은 2001년 6%대의 높은 기준금리를 유지 중이었다.

기준금리 때문에 미국의 국채도 높은 이자율을 유지하고 있었다.

당연히 투자자들은 미국이라는 국가에 대한 신뢰를 가지고 국채를 매입하기 시작한다.

미국 국채에 대한 수요는 끊임없었던 것이다.

이전 글에서 설명했지만 달러를 발행하기 위해서는 국채를 찍어내야만 한다.

물론 미국 정부 입장에서는 낮은 금리로 국채를 발행하고 싶어 한다.

마침 경기도 나빠졌으니 금리를 인하하기 좋은 타이밍이었다.

어차피 미국 국채에 대한 수요는 높으니 금리인하를 좀 해도 사겠다는 사람은 많을 것이다.

그리고 경기침체로부터 가장 효과적인 탈출법은 시장에 돈을 풀어주는 것이다.

미국의 기준금리를 결정하는 연방준비이사회는 금리를 인하한다.

대출받는 가계나 기업 입장에서는 은행에서 낮은 금리로 돈을 빌릴 수 있다.

반대로 저축을 하던 사람들은 은행에 돈을 넣어봤자 이자가 너무 적으니 다른 투자처를 찾는다.

결국 그 돈들은 부동산 시장으로 몰려간다.

6%대 금리에서 순식간에 1~2%대 금리가 되자 부동산이 폭등하기 시작했다.

사람들은 너도 나도 대출을 받아서 집을 사기 시작했다.

부동산 가격이 폭등하고 있었기에 은행의 대출이자 정도는 신경 쓸 필요가 없었다.

은행들도 손쉽게 돈을 벌었다.

부동산을 사겠다고 대출해간 사람들 중 연체를 하는 사람이나 빚을 못 갚는 사람은 드물었다.

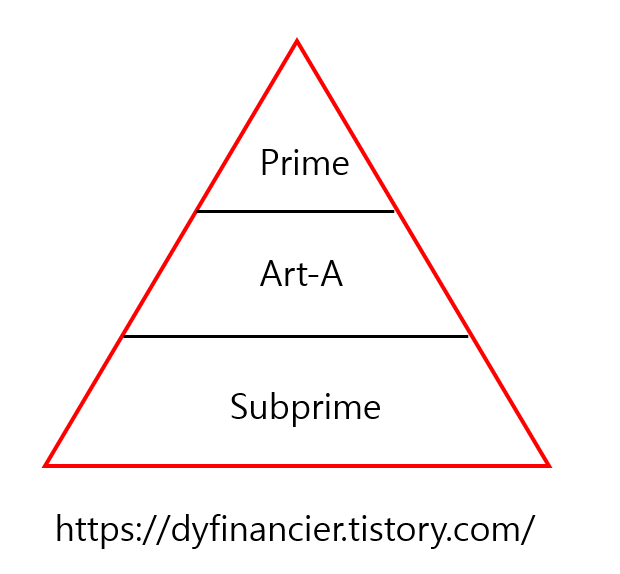

수많은 은행들이 우량 신용등급 고객들에게 대출을 해주었다.

덕분에 더 이상 돈을 대출해주고 싶어도 우량 신용등급 고객들이 부족했다.

지금까지 최상위 등급인 Prime 위주로 대출을 해왔다면 이제 그 범위를 Subprime까지 확대하기로 한 것이다.

물론 Subprime등급은 언제 망해도 이상할 게 없는 부실등급이다.

하지만 부동산만 지금처럼 올라주면 부실등급도 문제없이 대출금을 갚을 것이라는 판단에 은행들은 부실등급에도 대출을 시작한다.

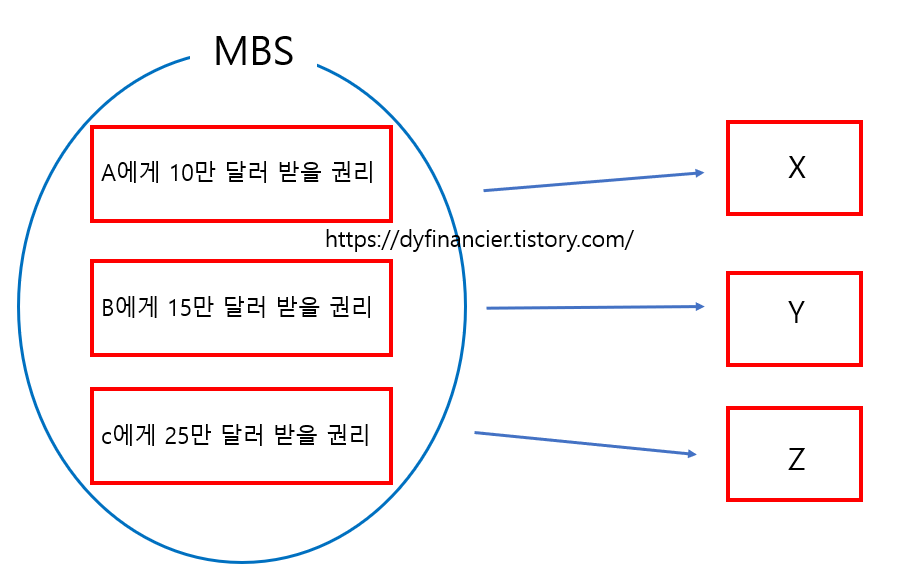

은행들은 여기서 그치지 않고 더 많은 돈을 벌 방법을 생각해낸다.

일반적으로 부동산 담보대출은 20년 이상의 대출금 상환기간을 가진다.

이 상환기간을 줄일 수 있는 방법이 있다.

은행들은 채무자로부터 부동산 대출 원리금을 받을 수 있는 권리를 다시 투자자들에게 팔았다.

그리고 그 돈으로 다시 부동산 담보 대출을 해주며 돈을 벌었다.

파생상품 MBS를 만들어서 매각한 것이다.

MBS를 모아서 다시 쪼개서 CDO라는 파생상품을 만들어 팔기도 했다.

파생상품에서 파생상품을 만든 것이다.

부동산 가격은 계속 상승세였으므로 MBS와 CDO도 시장에 내놓기 무섭게 팔려나갔다.

어느 날 부동산에 거품이 끼고 있는 것을 두고 볼 수만은 없었던 연준 이사회 의장이 기준금리를 인상하기 시작한다.

그러자 부동산 투자자들은 슬슬 부동산 시장에서 탈출할 준비를 한다.

부동산을 매수하려는 움직임은 줄어들고 매도하려는 움직임은 늘어났다.

수요가 줄고 공급이 늘어났으니 자연스럽게 부동산 가격은 하락했다.

서브프라임 등급의 채무자들은 발등에 불이 떨어졌다.

신용도가 낮아서 우량등급보다 높은 대출이자율을 감당하기 위해서는 집값이 크게 올라야 했다.

그런데 이제 시세차익을 노릴 수 없게 된 것이다.

다들 시장에서 빠져나가려고 가격을 더 낮춰 불렀다.

그러자 너도나도 경쟁적으로 가격을 낮춰서라도 부동산을 팔기 시작했다.

폭락이 폭락을 부른 것이다.

부동산 담보 대출을 받은 채무자들이 파산신청을 하기 시작했다.

특히 부실등급이던 서브프라임 등급은 거의 전멸 수준이었다.

당연히 MBS와 CDO도 휴지조각이 되었다.

당시 엄청난 파생상품을 보유 중이던 미국의 투자은행이 파산한다.

157년의 역사를 가진 '리먼 브라더스'가 2008년 9월부로 사라진 것이다.

한때 미국의 4대 투자은행으로 불렸지만 한순간에 거품이 꺼지며 6700억 달러 규모의 파산신청을 했다.

한화 700조 원 정도이다.

참고로 2008년 한국의 1년 예산이 약 257조 원이다.

리먼브라더스에 돈을 맡긴 개인들과 다른 투자은행들도 연달아 무너지기 시작했다.

이 사태는 전 세계로 번져나갔다.

미국의 금융상품이나 투자은행에 투자한 유럽의 투자은행들도 휘청거렸다.

전 세계의 경기가 하락하자 선진국의 글로벌 투자자들은 신흥국에 넣어둔 투자금을 회수하기 시작했다.

당시 중국, 호주, 한국을 제외하면 거의 모든 나라가 마이너스 성장률을 기록했다.

이후 유럽에서는 금융위기의 여파가 가실 때쯤 2010년 그리스로 인해 다시 경제위기를 겪는다.

------------------여기까지 읽어주셔서 감사합니다.-------------------------

유튜브 https://www.youtube.com/channel/UCnZL0_9_axmjXxnOjiN7-WQ

시사플러스

www.youtube.com

'경영' 카테고리의 다른 글

| 세계에서 가장 돈잘버는 기업은?? [EBITDA 2018년 TOP 5] (0) | 2019.05.12 |

|---|---|

| 백종원과 더본코리아에 대해 알아보자. (1) | 2019.04.23 |

| [두산그룹과 형제의난] (0) | 2019.03.11 |

| [소프트뱅크 창업주 손정의에 대해 알아보자] (0) | 2019.02.08 |

| 롯데그룹과 형제의난, 왕자의 난에 대해 알아보자. (7) | 2019.02.07 |